양사는 지난 26일 이사회를 열고 1:2.54의 주식교환비율로 합병을 결의했으며, 이날 공동 기자회견을 통해 향후 사업 구상을 공개할 예정이다.

이효진 메리츠증권 연구원은 “네이버파이낸셜과 두나무의 합병은 ‘1+1은 2보다 클 것’이라는 전략적 시너지를 기반으로 한다”며 “스테이블코인(거래 수수료 절감+이자 수익)과 토큰화 관련 신규 사업 가능성이 열릴 것”이라고 분석했다.

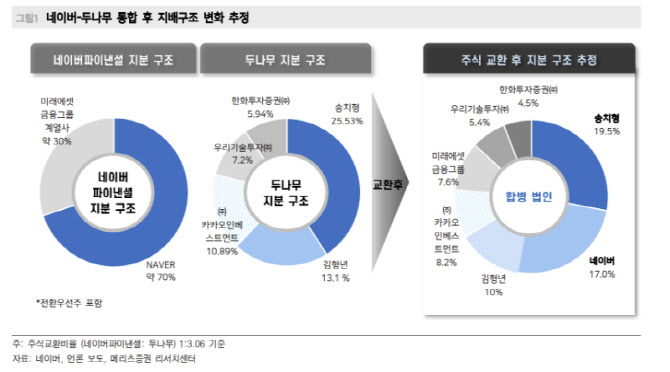

네이버는 합병 후 네이버파이낸셜 지분 17%를 확보하게 되며, 여기에 송치형 두나무 회장(19.5%), 김형년 부회장(10%)의 의결권 위임분을 더해 총 46.5%의 지배력을 갖출 전망이다. 연구원은 “NAVER 약 70%, 미래에셋금융그룹 계열사 약 30%로 지배구조가 재편될 것”이라고 설명했다.

특히 디지털자산 2단계 입법과 원화 스테이블코인 법제화를 앞두고 합병법인의 기회 요인이 확대될 것이라는 게 이 연구원의 설명이다.

이 연구원은 “국내 스테이블코인 법안이 미국과 유사한 구조로 마련될 경우, ‘코인베이스-서클’ 모델과 같은 이자 수익 구조가 합병 법인에게 열릴 가능성이 가장 높아 보인다”고 평가했다. 이어 “합병 법인이 코인베이스와 같은 메인넷 역할을 수행하며 이자 수익을 수취하는 구조의 가시성이 발행·유통 수익보다 높아 보인다”고 강조했다.

또한 토큰증권(STO) 법안이 정무위 심사를 통과하며 시장 개설 가능성이 높아진 만큼, 글로벌 거래소들이 토큰화 자산을 상장하는 추세도 합병 법인에 우호적 환경을 조성할 것으로 내다봤다.

이 연구원은 “유럽 MiCA 규제 통과 이후 주식 기반 토큰 발행이 7700% 증가했다”며 “업비트를 보유한 합병 법인은 단순 암호화폐 거래소에서 벗어나 전통 금융사 영역 사업을 확대할 것”이라고 강조했다.