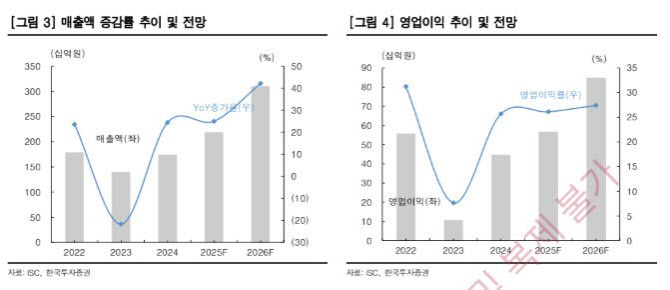

박상현 한국투자증권 연구원은 “4분기 영업이익은 189억원으로 전년 동기 대비 151.4% 증가하고, 영업이익률(OPM)은 26.8%로 개선될 것”이라며 “데이터센터 노출도가 높은 사업 구조를 바탕으로 이익 성장의 질이 한 단계 올라섰다”고 평가했다.

데이터센터향 매출 확대가 실적을 견인하고 있다는 분석이다. 박 연구원은 “1~3분기 누적 데이터센터 매출은 전년 동기 대비 57.1% 증가했다”며 “GPU 중심에서 ASIC 등으로 응용처가 다변화되고 있고, 지난 3분기 북미 빅테크 실적 발표에서 상향 조정된 올해 자본적지출(CAPEX) 가이던스를 고려할 때 4분기에는 예넌 같은 실적 둔화 계절성이 나타나지 않을 것”이라고 설명했다.

장비·소재 신사업을 통한 외형 성장도 가속화되고 있다. 박 연구원은 “반도체 후공정 신사업(모듈테스터·번인테스터·케미컬·EFEM 등) 합산 매출은 연간 약 230억원으로, 전체 매출의 약 10% 수준에 해당한다”며 “SK그룹 내 반도체 공정 영역에서의 시너지를 바탕으로 장비·소재 내재화가 진행 중이며, 이러한 흐름은 2026년까지 이어질 가능성이 크다”고 분석했다. 이에 따라 장비·소재 사업 매출 비중은 2025년 10%에서 2026년 15% 이상으로 확대될 것으로 전망했다.

글로벌 경쟁사 대비 이익 성장성도 부각했다. 박 연구원은 “ISC는 2026년 매출액과 영업이익 모두 글로벌 Peer 기업 중 가장 높은 성장률을 기록할 것”이라며 “데이터센터 테스트 소켓 시장에서 주요 경쟁사인 Winway의 2026년 예상 PER이 42배 수준인 점을 감안하면, ISC에 적용한 목표 PER 30배는 충분히 보수적”이라고 설명했다.