◇분해제·항체 접합체 글로벌 선두주자

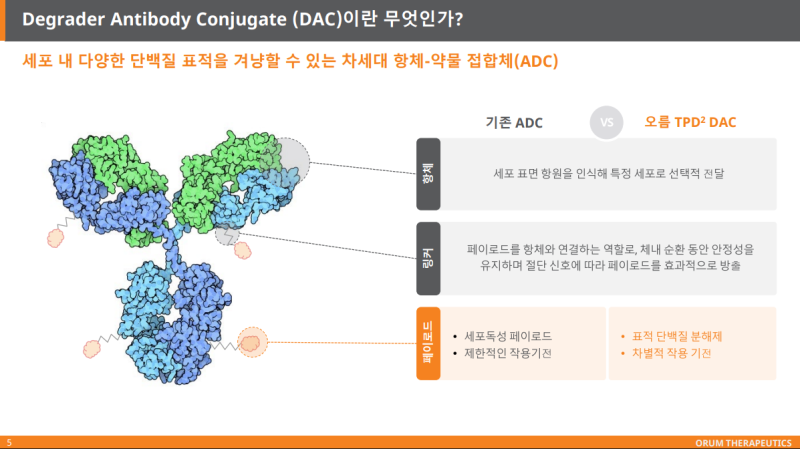

오름테라퓨틱은 전세계적으로 최초 개척자인 분해제·항체 접합체(Degrader-antibody conjugate·DAC) 연구개발을 영위해 주목받고 있다. 오름테라퓨틱은 표적 단백질 분해제와 항체를 링커로 결합한 DAC 항암제 방면 글로벌 선두주자로 꼽힌다. 오름테라퓨틱은 독성 때문에 혈액암 쪽에 제한돼 있던 연구개발(R&D) 지평을 고형암까지 확장시키는 것에 도전하고 있다.

항암제 영역에서 차세대 모달리티로 탐색되는 키메릭항원수용체 T세포 치료제(CAR-T), 항체-약물접합체(ADC), 타겟 단백질 분해제(TPD) 등은 대부분의 경우 혈액암을 적응증으로 삼는 한계가 있다. 전체 암종의 90%가 △위암 △대장암 △전립선암 △유방암 등 고형암이 차지한다. 하지만 10% 수준인 △림프종 △흑색종 △다발골수종 등 혈액암 치료제 개발이 더 많은 이유는 바로 독성 문제 때문으로 알려졌다.

고형암은 치밀한 조직구조로 인해 고용량 또는 강한 세포독성의 치료제를 사용해야한다. 면역억제 세포가 많아 면역치료시 예기치 않은 부작용인 오프타겟(off target) 독성 문제도 발생한다. 표적항원이 정상조직에도 발현돼 암 특이 항원이 부족한 것도 장애물로 여겨진다. 치료제가 정상 조직까지 공격해 부작용을 일으키는 경우가 발생한다.

반면 혈액암은 암세포가 혈액·골수 내에 직접 노출되기 때문에 약물이 균일하고 낮은 용량으로도 충분히 작용한다. 나아가 면역세포 접근이 용이하고 CD19, CD20, BCMA 등 조혈계에만 제한적으로 발현되는 암 특이 항원을 표적할 수 있다.

오름테라퓨틱은 코스닥 상장 시점에 가장 연구개발이 활발히 진행됐던 신약 파이프라인이 고형암인 유방암 대상이었다. 지금은 연구를 중단한 'ORM-5029'이며 미국 임상 1상 진행 도중 간 독성 문제가 발견돼 빠른 중단을 선택했다. 비록 독성을 보였지만 이는 고형암을 타깃하는 모든 항암제가 겪을 수 있는 문제이며 오름테라퓨틱만의 이슈는 아닌 것으로 해석되고 있다.

◇두 번의 글로벌 기술이전 성과

앞서 오름테라퓨틱은 비상장 단계에서 글로벌 빅파마인 브리스톨마이어스스퀴브(BMS)와 미국 바이오텍 버텍스(Vertex Pharmaceuticals)에 각각 기술이전을 이뤘다. 먼저 2023년 BMS에 기술이전한 물질 'ORM-6151'(BMS 986457)은 혈액암을 대상으로 한다. BMS가 임상 1상 사이트를 적극 확대하고 있는 내용에서 오름테라퓨틱 기술을 안전성 방면으로 인정한 것으로 확인할 수 있다.

오름테라퓨틱은 BMS에 물질을 통으로 이전하는 애셋 기술이전으로 선급금 비율을 전체 계약의 55%로 크게 설정한 특이점이 있다. 연구단계별 마일스톤보다 반환의무없는 선급금을 키웠다. 총 계약 규모는 1억8000만 달러(2435억원), 선급금은 1억달러(1352억원)로 설정했다.

버텍스 대상으로는 오름테라퓨틱의 플랫폼 기술을 활용해 최대 3개의 타깃에 대해 치료제를 개발할 수 있는 내용의 계약을 체결했다. 타깃당 최대 수령가능한 마일스톤 규모는 3억1000만달러(4481억원), 수취한 선급금은 1500만달러(약 208억원)로 총 계약 규모는 1조3000억원에 이른다.

이처럼 오름테라퓨틱은 코스닥 상장 전부터 기술 이전을 통해 자체적으로 1560억원의 현금을 확보했다. 지난해 초 상장 공모금으로는 500억원을 모았다. 당장 진행중인 인체 임상은 없지만 혈액암 대상 'ORM-1153'의 비임상, 소세포폐암 대상 'ORM-1023'의 초기연구를 하고 있다. 이에 따라 분기에 200억원대의 현금지출이 있는 것으로 파악된다.

지난해 3분기말 기준 오름테라퓨틱이 보유한 현금성자산은 1481억원이었으며 연말까지는 추가적 자금소진이 있었을 것으로 보인다. 최근 벤처캐피탈(VC) 기관투자자 대상 전환우선주(CPS) 발행으로 1450억원을 추가 확보한 것을 더하면 현재 오름테라퓨틱의 잔여 현금은 3000억원에 육박하는 것으로 추정된다.

코스닥 상장 신약개발사 에이비엘바이오(298380)가 1400억원가량, HLB(028300)가 2500억원가량의 현금을 보유하고 있는 것과 비교해보면 오름테라퓨틱의 실탄은 적지 않은 규모로 여겨진다.

오름테라퓨틱은 이를 활용해 회사의 성장에 필요한 유망 기술을 외부에서 도입할 계획으로 알려졌다. 바이오업계에서는 오름테라퓨틱에 차별화된 링커 기술이 필요할 것이라는 추측도 제기한다.

오름테라퓨틱 관계자는 "외부자산 도입 여부는 회사 신약 파이프라인 경쟁력 강화를 위해서 열어두고 검토하는 일반적인 옵션 중 하나"라며 "현재 확정된 안건은 없다"고 말했다.

◇상장 1년 새 주식가치 7배 상향

코스닥 상장 초기에 대중의 관심이 쏟아져 주가 상승세를 보이는 기업은 많다. 일정 시간이 지나면 관심이 사그라들면서 주가가 조정세를 맞이하는 사례가 허다하다.

오름테라퓨틱의 경우에는 반대로 코스닥 상장 후 얼마 지나지 않아 핵심 고형암 파이프라인의 임상 중단으로 주가가 한 차례 고꾸라진 적이 있다. 다만 BMS가 오름테라퓨틱으로부터 도입한 파이프라인의 임상 사이트를 지속해서 확장하는 모습에서 회사에 대한 신뢰는 회복됐다.

코스닥 상장 후 약 1년이 지나 어느 정도 시장 기대 가치가 안정화된 시점에 오름테라퓨틱 주가는 7배 이상 상향됐다. 지난 2025년 2월 14일 코스닥 시장에 주당 2만원에 상장했고 지난 8일 14만2100원이었다.

오름테라퓨틱이 최근 기관투자자를 대상으로 발행한 CPS의 전환 가격과 전환 가능기간도 앞으로의 주가흐름에 중요한 지표가 될 전망이다. 이번 오름테라퓨틱 CPS의 전환 가격은 9만355원이며 주가하락 시 최저 조정액은 6만3249원으로 전해진다.

전환 가능기간은 2027년 1월 14일부터 2031년 1월 13일까지로 설정됐다. 앞으로 1년 후 오름테라퓨틱 주가 나침반의 방향에 따라 기관투자자들의 수익률이 판가름난다.

앞으로 오름테라퓨틱이 보여줄 데이터와 신규 글로벌 파트너십 체결 등이 추가 성장에 매우 중요할 것으로 보인다. 오름테라퓨틱은 이달 12일~15일 미국 샌프란시스코에서 열리는 JP모건 헬스케어 컨퍼런스 행사에 참여해 사업개발(BD) 활동을 개진한다.